AxelAdlerJr

Контент поки що відсутній

AxelAdlerJr

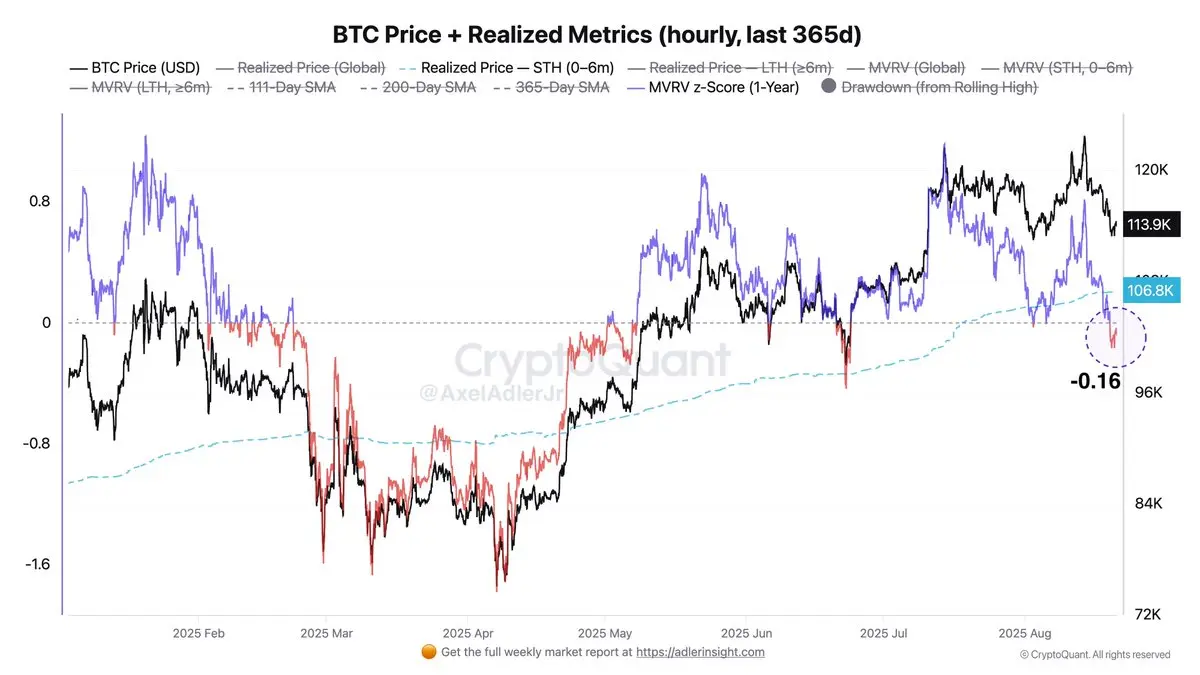

Ринок продовжує відступати від ATH.

1-річний MVRV Z-Score знизився до нейтрального рівня і тепер трохи нижче нуля, що вказує на те, що нереалізований прибуток мережі зменшився відносно свого 1-річного нормального рівня, більша частка постачання знаходиться поблизу беззбитковості або в збитку.

Ключова підтримка знаходиться на реальній ціні STH $106K. Рух нижче $106K призведе до агрегаційних втрат для короткострокових утримувачів і підвищить ризик більш глибокого зниження.

Сигнали відновлення будуть стійким зростанням Z-Score вище нуля разом з відновленням ціни до $118K.

Переглянути оригінал1-річний MVRV Z-Score знизився до нейтрального рівня і тепер трохи нижче нуля, що вказує на те, що нереалізований прибуток мережі зменшився відносно свого 1-річного нормального рівня, більша частка постачання знаходиться поблизу беззбитковості або в збитку.

Ключова підтримка знаходиться на реальній ціні STH $106K. Рух нижче $106K призведе до агрегаційних втрат для короткострокових утримувачів і підвищить ризик більш глибокого зниження.

Сигнали відновлення будуть стійким зростанням Z-Score вище нуля разом з відновленням ціни до $118K.

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Індекс долара зупинився, оскільки інвестори чекають на промову голови Федеральної резервної системи Пауела на Джексон Хоул для підказок щодо наступного кроку ФРС щодо процентних ставок.

MOVE2.03%

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

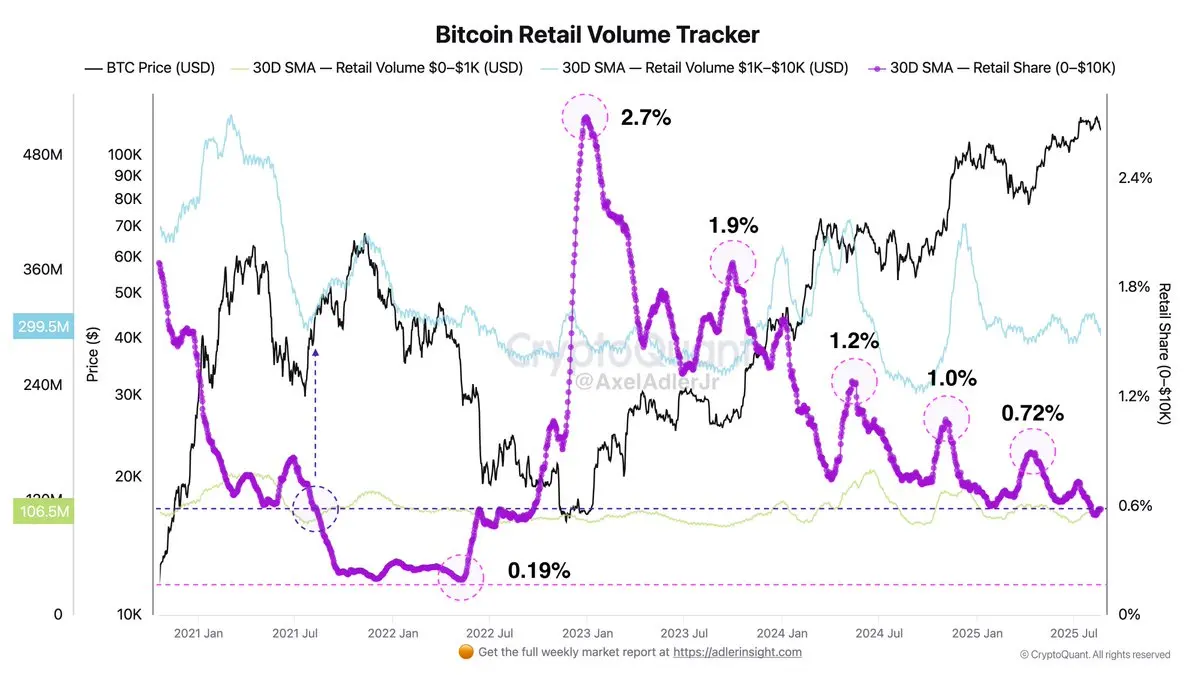

Частка роздрібних переказів $0–$10K у Біткойн-мережах загального обсягу USD зменшувалася протягом усього циклу: з піку 2.7% до теперішніх 0.6%. Водночас, в абсолютних значеннях, активність залишається значною, перевищуючи $400M на день, але це становить лише 0.6% від загального об'єму, що проходить через мережу.

Охолодження роздрібного попиту було зафіксовано наприкінці бичачого циклу восени 2021 року, коли показник впав до історичного мінімуму 0.19%.

Зниження частки роздрібної торгівлі в минулому співпадало з фінальними фазами бичачих циклів, що можна трактувати як перший сигнал попередження

Переглянути оригіналОхолодження роздрібного попиту було зафіксовано наприкінці бичачого циклу восени 2021 року, коли показник впав до історичного мінімуму 0.19%.

Зниження частки роздрібної торгівлі в минулому співпадало з фінальними фазами бичачих циклів, що можна трактувати як перший сигнал попередження

- Нагородити

- 1

- Прокоментувати

- Репост

- Поділіться

Золоті запаси були у пастці в боковому діапазоні з травня, що є наслідком заморожених драйверів. Після вертикального ралі до ATH ринок вже врахував цикл пом'якшення ФРС та сильний попит з боку центральних банків. З того моменту ситуація досягла плато: реальні доходності США та долар обмежені, очікування інфляції невизначені, а темп зниження процентних ставок залишається незрозумілим. За таких умов золото не має ані нового висхідного імпульсу, ані причин для глибокого зниження.

Щоб вийти з бокового діапазону, потрібен зсув в одному напрямку - або глибше і очевидніше ослаблення долара, або зниже

Переглянути оригіналЩоб вийти з бокового діапазону, потрібен зсув в одному напрямку - або глибше і очевидніше ослаблення долара, або зниже

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

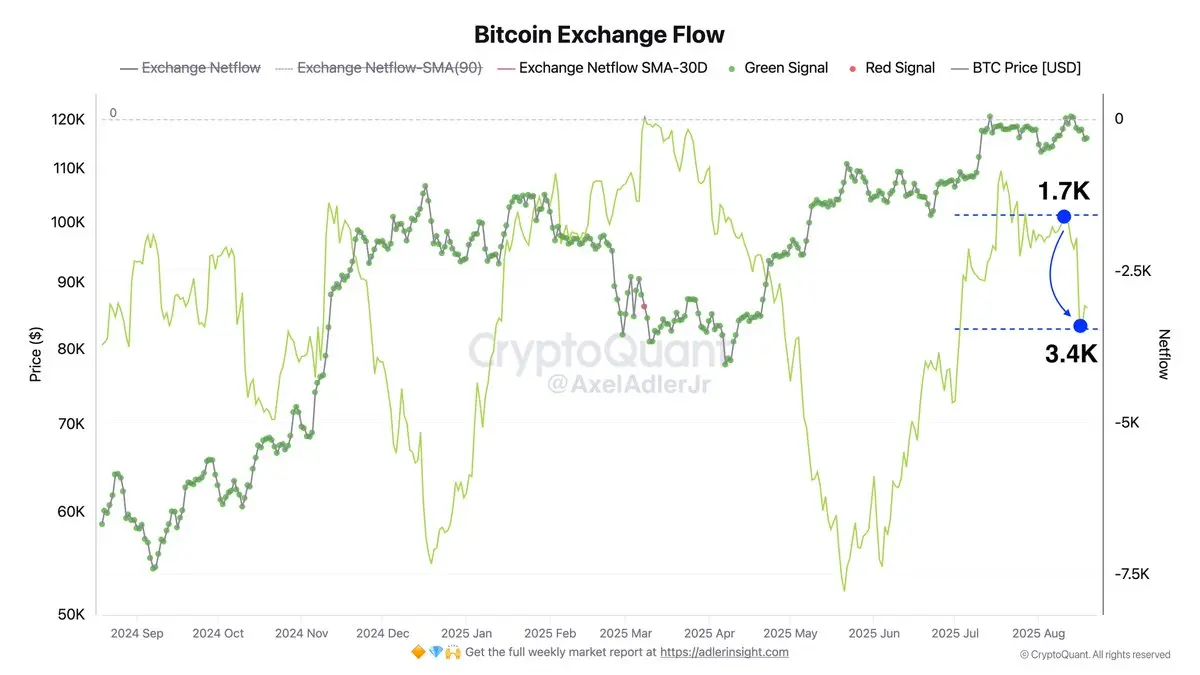

На фоні падіння цін ми спостерігаємо посилення чистого відтоку: 30-денна ковзна середня чистого потоку біржі стала більш негативною, з -1.7K до -3.4K BTC/день. Це означає, що монети на біржах CEX купуються швидше, ніж продаються.

Такий зсув на падаючому ринку є бичачою дивергенцією, коли учасники використовують падіння, щоб викупити монети.

Переглянути оригіналТакий зсув на падаючому ринку є бичачою дивергенцією, коли учасники використовують падіння, щоб викупити монети.

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

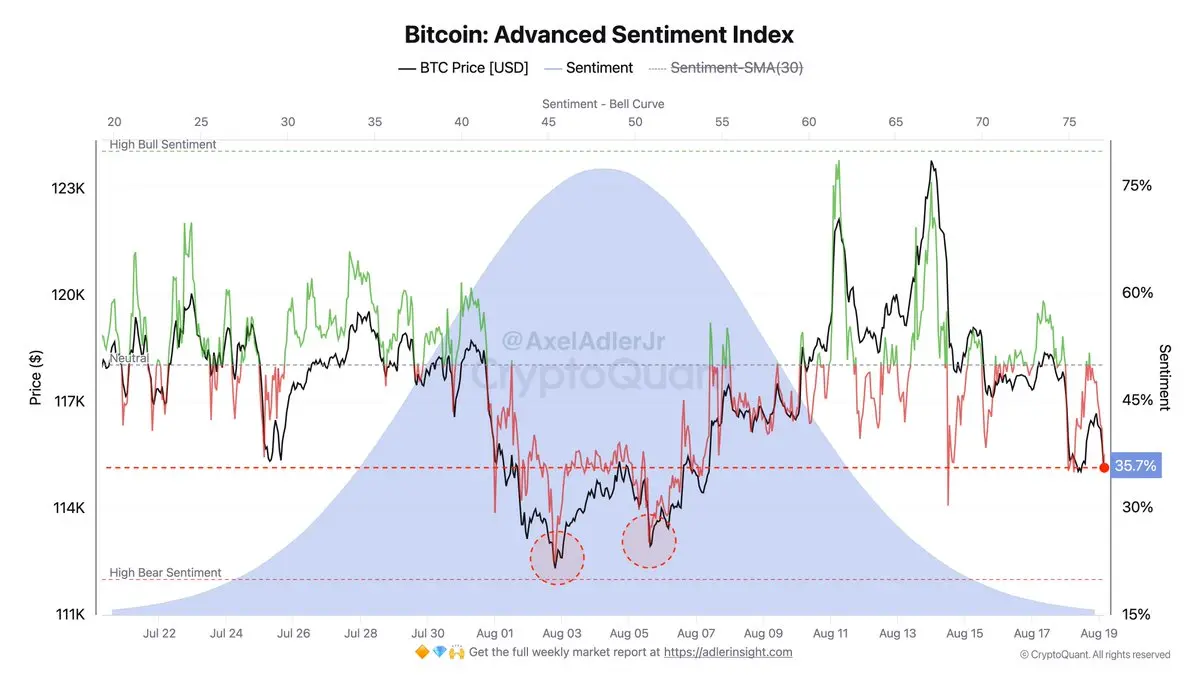

Індекс настроїв на ф'ючерсному ринку охолов до 36% нижче нейтральної зони. Після сплесків 11-14 серпня, коли показник на короткий час піднявся до 70% через стрибки цін до 123K.

На даний момент ціна тримається на рівні 115K, в той час як імпульс індексу знижується: у складі індексу переважають продавці в короткостроковій перспективі ( негативний нетто-торгівець і обсяг-дельта ) з нейтральним відкритим інтересом. Це означає, що ринок перейшов від ейфорії на високому рівні до фази торгівлі в діапазоні.

Такий профіль означає, що поки індекс залишається нижче 45-50%, відскоки, ймовірно, будуть прод

Переглянути оригіналНа даний момент ціна тримається на рівні 115K, в той час як імпульс індексу знижується: у складі індексу переважають продавці в короткостроковій перспективі ( негативний нетто-торгівець і обсяг-дельта ) з нейтральним відкритим інтересом. Це означає, що ринок перейшов від ейфорії на високому рівні до фази торгівлі в діапазоні.

Такий профіль означає, що поки індекс залишається нижче 45-50%, відскоки, ймовірно, будуть прод

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

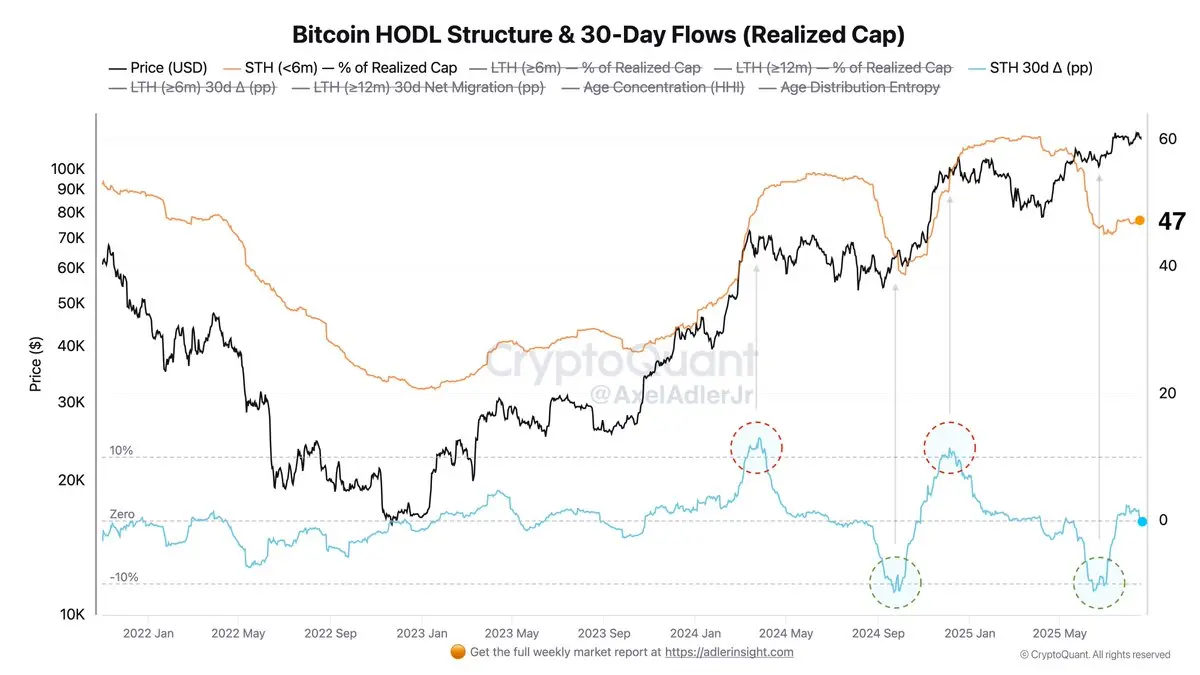

Графік показує частку STH (<6m) у реалізованій капіталізації (помаранчева лінія) та її зміна за 30 днів STH 30d Δ (синя лінія).

Синя крива представляє чисту міграцію вартості до молодих монет за останні 30 днів. Зростання вказує на прискорення обігу та розподілу від старих утримувачів до нових, тоді як спад вказує на старіння монет та зміцнення діамантових рук.

Наразі ціна на ATH, частка STH = 47%, а Δ STH за 30 днів = 0, що означає, що протягом місяця не було помітного потоку між молодшими та старшими когортами.

Піки в Δ до 10+ процентних пунктів збігалися з локальним перегрівом і піками (чер

Переглянути оригіналСиня крива представляє чисту міграцію вартості до молодих монет за останні 30 днів. Зростання вказує на прискорення обігу та розподілу від старих утримувачів до нових, тоді як спад вказує на старіння монет та зміцнення діамантових рук.

Наразі ціна на ATH, частка STH = 47%, а Δ STH за 30 днів = 0, що означає, що протягом місяця не було помітного потоку між молодшими та старшими когортами.

Піки в Δ до 10+ процентних пунктів збігалися з локальним перегрівом і піками (чер

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

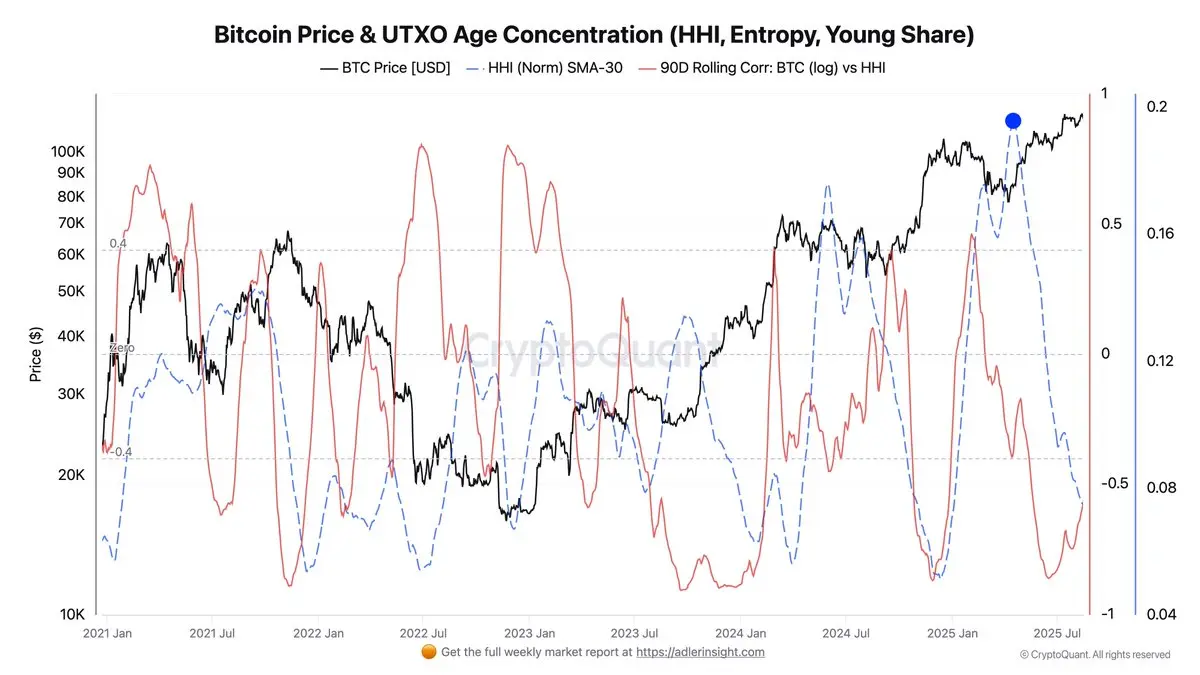

Наразі BTC торгується біля ATH. Індекс концентрації вікових когорт (HHI Norm SMA-30) зменшується з квітня і залишається на низьких рівнях, тоді як 90-добова кореляція лог-ціни BTC з HHI залишається негативною (, починаючи відскакок лише після надзвичайно низьких значень ).

Ця комбінація зростання цін на фоні зниження концентрації - вказує на розширення участі серед вікових когорт STH, що зазвичай робить тренд більш стабільним, ніж вузький ріст, спричинений однією або двома молодими групами.

Переглянути оригіналЦя комбінація зростання цін на фоні зниження концентрації - вказує на розширення участі серед вікових когорт STH, що зазвичай робить тренд більш стабільним, ніж вузький ріст, спричинений однією або двома молодими групами.

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

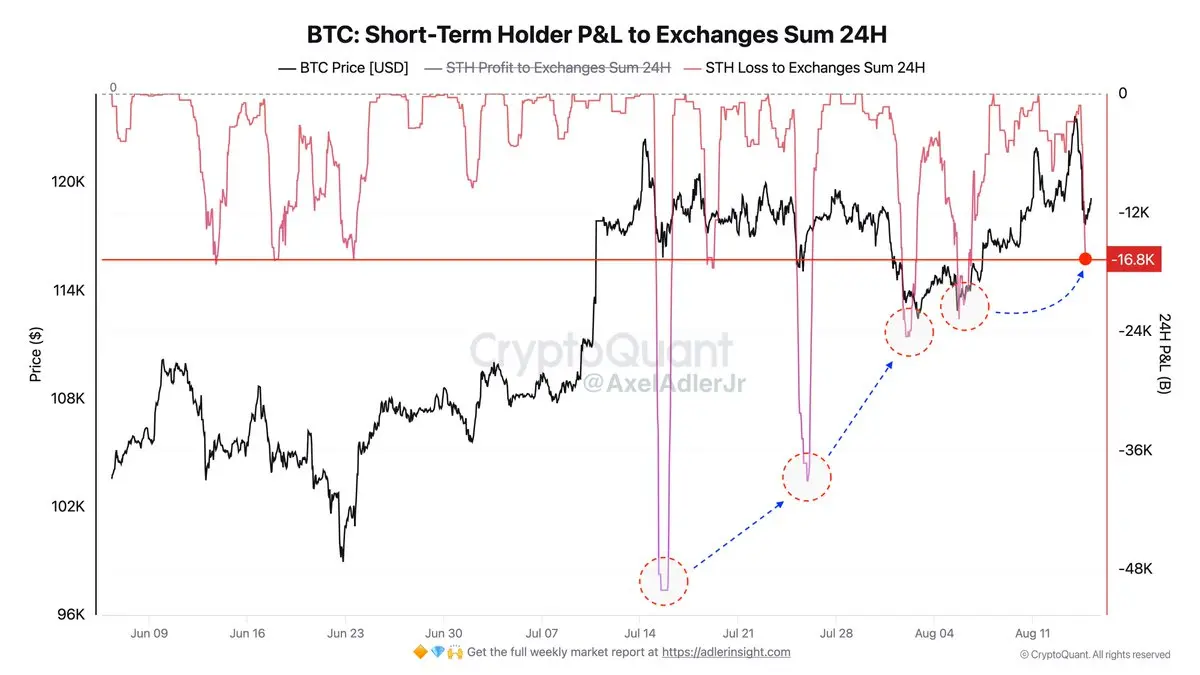

Під час вчорашнього відкату 16.8K BTC були відправлені на біржі зі збитком від короткострокових утримувачів – це помітно менше, ніж під час попередніх просадок. Графік показує тенденцію до зменшення амплітуди капітуляційного продажу (сині стрілки).

Це в основному вказує на ослаблення тиску з боку STH.

Переглянути оригіналЦе в основному вказує на ослаблення тиску з боку STH.

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

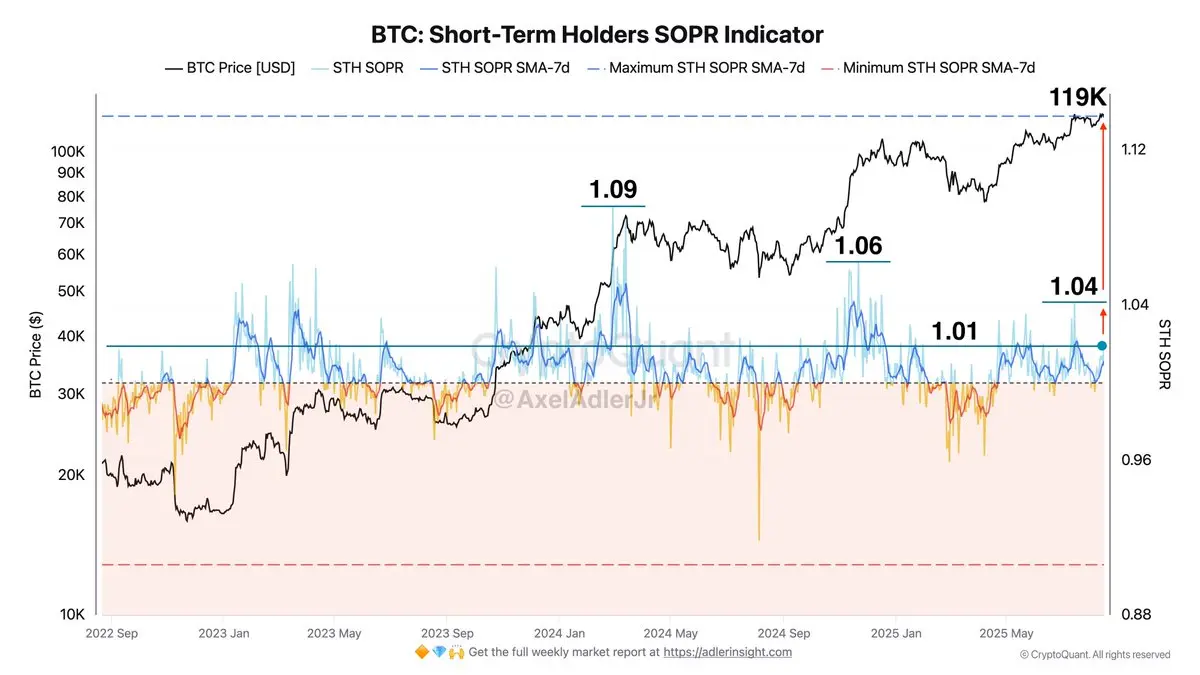

STH SOPR-7d зросла до 1.04 при ціні $119K, що означає, що короткострокові ходлери в середньому реалізують прибутки, а ринок поглинає цей продаж - бичачий знак. Амплітуда все ще помірна і нижча за піки попередніх хвиль 1.06–1.09, тому тиск продажу з боку STH не є екстремальним.

Бичачий сценарій передбачає утримання SOPR-7d > 1.00–1.02 з відкатами до одиниці, які швидко купуються.

Індикатор, що рухається нижче 1.0, сигналізує про послаблення попиту та збільшує ризик глибшої корекції.

Переглянути оригіналБичачий сценарій передбачає утримання SOPR-7d > 1.00–1.02 з відкатами до одиниці, які швидко купуються.

Індикатор, що рухається нижче 1.0, сигналізує про послаблення попиту та збільшує ризик глибшої корекції.

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

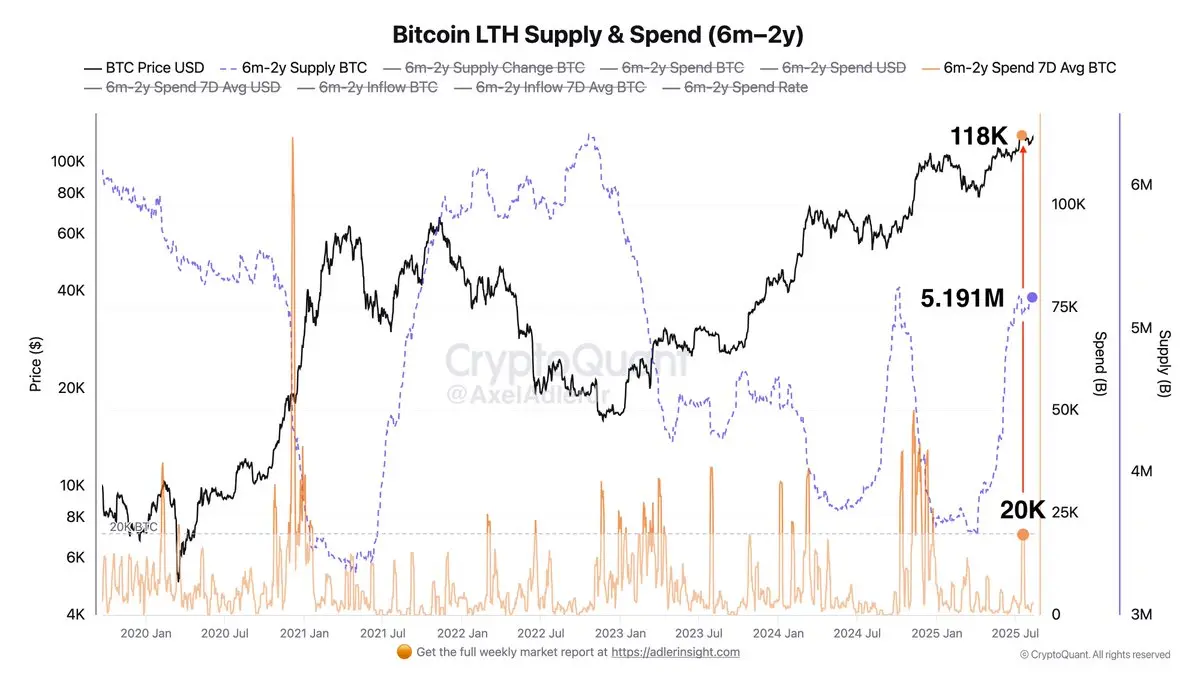

Щодо накопичення-розподілу когорт тривалих утримувачів, які утримують монети від шести місяців до двох років: їх постачання зросло з 3.551M BTC у квітні (, коли ціна становила $83K), до 5.191M BTC наразі (+1.64M BTC). Під час тесту ATH на $118K відбувся помірний прибуток: 7-добовий середній витратний показник когорт зросла до 20K BTC, що помітно нижче за типові сплески витрат з минулого (40–70K).

В цілому, це вказує на те, що накопичення переважає над розподілом серед великої кількості учасників мережі.

Переглянути оригіналВ цілому, це вказує на те, що накопичення переважає над розподілом серед великої кількості учасників мережі.

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

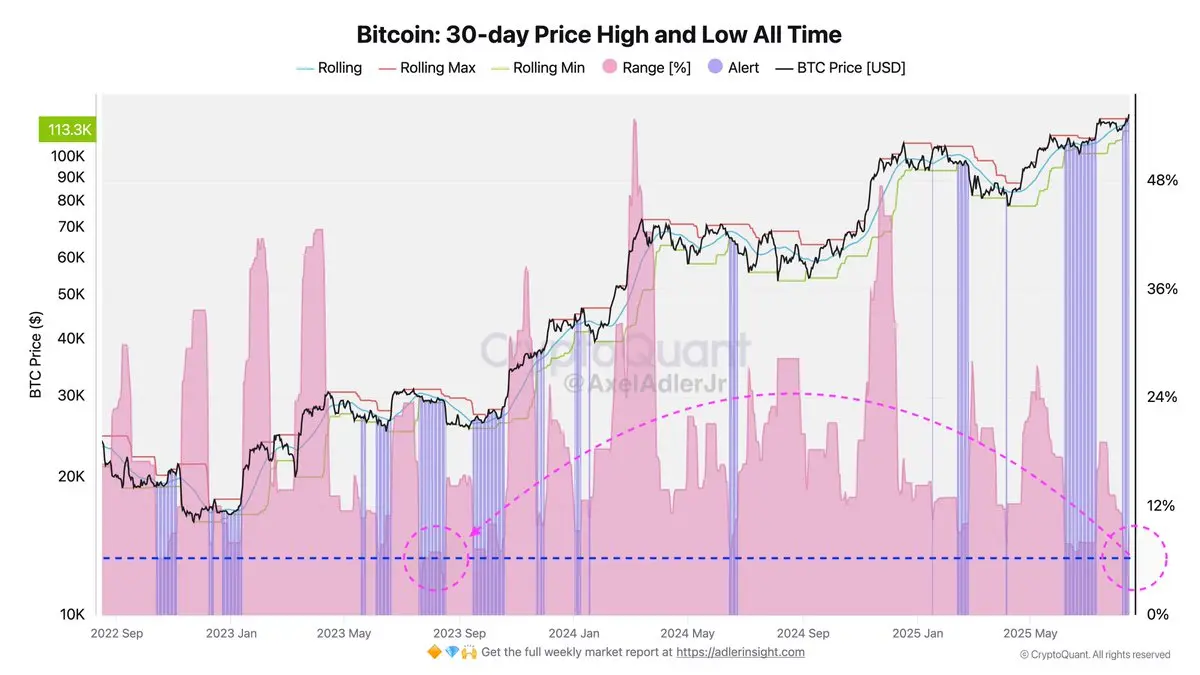

Волатильність BTC відповідно до метрики 30-денного максимума & мінімуму зменшилася до мінімуму за 2 роки: діапазон між 30-денним максимумом і мінімумом звузився, а самі діапазони (максимум/мінімум) щільно стиснули ціну. Таке стиснення звичайно відображає баланс попиту/пропозиції та низьку реалізовану волатильність, коли ліквідність концентрується вище локальних максимумів ($120K) і нижче мінімумів ($113K).

Ймовірність розширення діапазону зростає.

Переглянути оригіналЙмовірність розширення діапазону зростає.

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

- Нагородити

- 1

- Прокоментувати

- Репост

- Поділіться

Згідно з президентом Федерального резерву Річмонда Томасом Баркіном, пріоритет між контролем інфляції або безробіття, двома функціями, покладеними на Федеральний резерв, на даний момент залишається незрозумілим.

Тим часом президент Атлантського Федрезерву Рафаель Бостік заявив, що вважає доцільним одне зниження процентної ставки у 2025 році, якщо ситуація на ринку праці залишиться стабільною.

Президент ФРБ Чикаго Остін Гулсбі очікує жвавих регуляторних зустрічей цієї осені, оскільки ФРБ потрібно буде інтерпретувати неоднозначні економічні дані.

Тим часом президент Атлантського Федрезерву Рафаель Бостік заявив, що вважає доцільним одне зниження процентної ставки у 2025 році, якщо ситуація на ринку праці залишиться стабільною.

Президент ФРБ Чикаго Остін Гулсбі очікує жвавих регуляторних зустрічей цієї осені, оскільки ФРБ потрібно буде інтерпретувати неоднозначні економічні дані.

IN8.75%

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Доброго ранку!

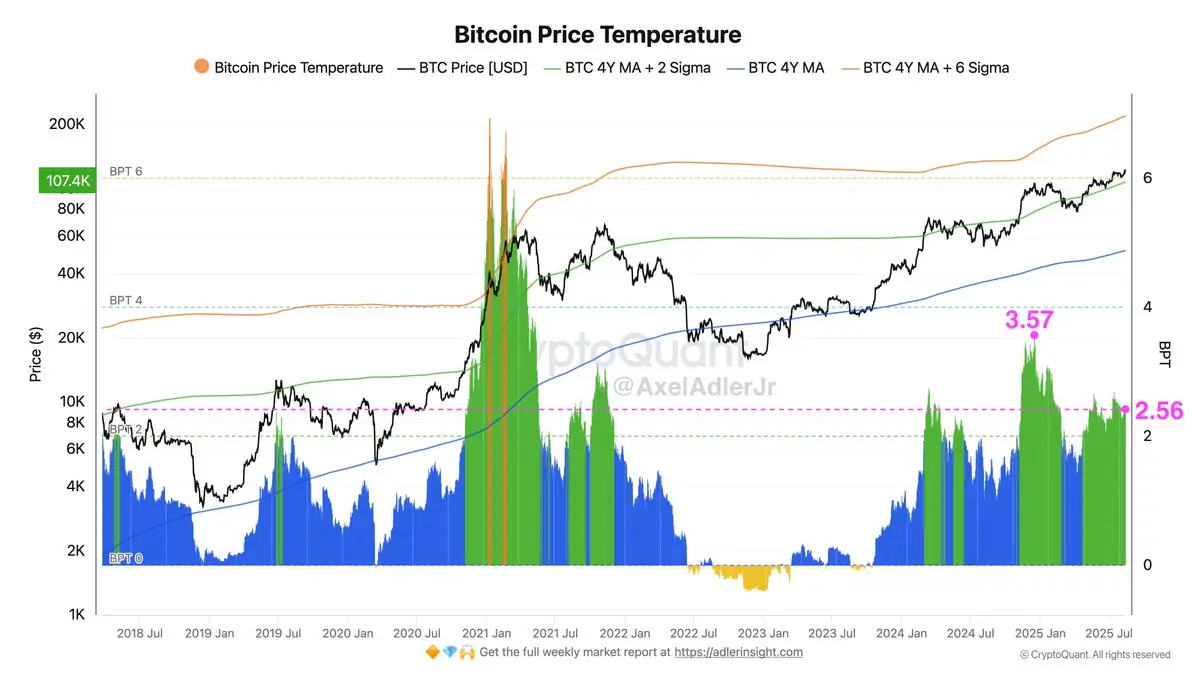

Незважаючи на ATH, BPT залишається помірно високим на рівні 2.56 (нижче локального піка 3.57), що означає, що це вже "тепла" температура для поточного циклу, але без очевидного перегріву. Ціна утримується вище 4-річного MA та її +2σ (зелений), підтверджуючи бичачий тренд.

Головний ризик полягає в типових корекціях у межах висхідного тренду, "пізні" сигнали з'являться, коли BPT прискориться вище 3.0.

Переглянути оригіналНезважаючи на ATH, BPT залишається помірно високим на рівні 2.56 (нижче локального піка 3.57), що означає, що це вже "тепла" температура для поточного циклу, але без очевидного перегріву. Ціна утримується вище 4-річного MA та її +2σ (зелений), підтверджуючи бичачий тренд.

Головний ризик полягає в типових корекціях у межах висхідного тренду, "пізні" сигнали з'являться, коли BPT прискориться вище 3.0.

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

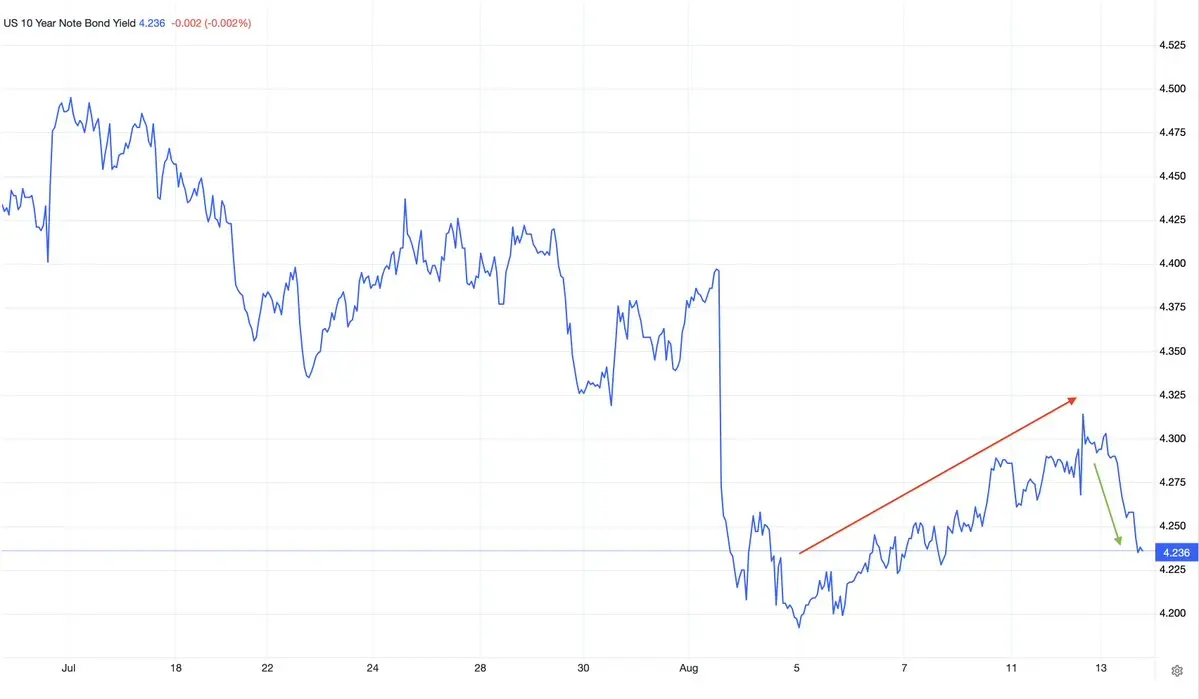

Доходність 10-річних облігацій знизилася до 4,236%, зупинивши шість сесій зростання, оскільки перспектива зниження процентних ставок Федеральною резервною системою знову стала на передній план ринку.

Гаразд, апетит інвесторів до ризику повернувся!

Гаразд, апетит інвесторів до ризику повернувся!

Переглянути оригінал

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться

Річна інфляція в США залишалася на рівні 2,7% у липні, ігноруючи прогнози зростання до 2,8% через тарифи. Однак базова інфляція, не враховуючи продукти харчування та енергію, зросла з 2,9% до 3,1%, перевищивши очікування та досягнувши найвищого рівня за шість місяців.

Зростання основного споживчого ціноіндексу підвищує ймовірність тривалішого періоду високих ставок ФРС, знижуючи очікування щодо темпів пом'якшення, що може створити тиск на акції, криптовалюти та інші ризикові активи.

Переглянути оригіналЗростання основного споживчого ціноіндексу підвищує ймовірність тривалішого періоду високих ставок ФРС, знижуючи очікування щодо темпів пом'якшення, що може створити тиск на акції, криптовалюти та інші ризикові активи.

- Нагородити

- подобається

- Прокоментувати

- Репост

- Поділіться